Методы оценки инвестиционного проекта

Для оценки эффективности проекта значение IRR необходимо сопоставить с нормой дисконта r. Проекты, у которых ![]() , имеют положительное NPV и поэтому эффективны. А те, которых

, имеют положительное NPV и поэтому эффективны. А те, которых ![]() , имеют отрицательное NPV и поэтому неэффективны.

, имеют отрицательное NPV и поэтому неэффективны.

IRR может быть использована также для:

· оценки эффективности проекта, если известны приемлемые значения IRR (зависящие от области применения) у проектов различного типа;

оценки степени устойчивости проекта (по разности ![]() );

);

· установления участниками проекта нормы дисконта r по данным об IRR альтернативных направлений вложения ими собственных средств.

На практике расчет IRR удобнее всего вести с помощью компьютерных программ, т. е. путем перебора значений r определить R, при которой NPV обращается в 0.

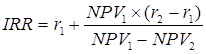

Приближенное значение IRR можно получить путем расчета методом интерполяции. Для расчета необходимо два значения NPV, наиболее близко лежащие к нулю: одно - минимальное положительное значение, второе - максимальное отрицательное значение, а также соответствующие каждому из NPV нормы дисконта:

где ![]() - норма дисконта, при которой NPV> 0;

- норма дисконта, при которой NPV> 0;

![]() - норма дисконта, при которой NPV< 0;

- норма дисконта, при которой NPV< 0;

![]() - положительное значение NPV при норме дисконта

- положительное значение NPV при норме дисконта ![]() ;

;

![]() - отрицательное значение NPV при норме дисконта

- отрицательное значение NPV при норме дисконта ![]() .

.

Недостатком метода IRR является то, что уравнение ![]() необязательно имеет один положительный корень. Оно может вообще не иметь корней или иметь несколько положительных корней .

необязательно имеет один положительный корень. Оно может вообще не иметь корней или иметь несколько положительных корней .

Другим недостатком метода IRR, является то, что различные ряды денежного потока могут создавать одинаковую IRR. Кроме того, он может противоречить результатам метода NPV.

Норма дисконта, при которой NPV обоих проектов одинаков, называется нормой пересечения (![]() ).

).

При достаточно абстрактных условиях совершенно одинаковых проектных рисков, одинаковых сроков жизни и сравнимых размеров инвестиций, проект с более высоким доходом обычно получает приоритет.

Особенно осторожно следует использовать метод IRR для оценки взаимоисключающих проектов, так как в случае с такими проектами речь идет не об отклонении, принятии, а о принятии одного проекта из двух и более (застройка участка).

Итак, из трех сложных методов оценки (за исключением DPP):

· метод NPV позволяет оценить ожидаемые накопленные чистые прибыли на инвестиции, дисконтированные к настоящему моменту;

· индекс рентабельности показывает накопленную чистую прибыль, созданную единицей вложенного капитала;

· IRR показывает чистый доход (т.е. прибыль), выраженный как норма прибыльности в год, однако не позволяя при этом сделать какой-либо вывод относительно накопленных прибылей.

В качестве резюме обозначим условия эффективности инвестиционных проектов - для того, чтобы проект были признан эффективным, необходимо выполнение какого-нибудь из следующих условий:

1) ![]() ;

;

) про критерию IRR ![]() , при условии, что R - единственный положительный корень уравнения

, при условии, что R - единственный положительный корень уравнения ![]() ;

;

) ![]() ;

;

) ![]() .

.

При этом, если выполнено условие 2, остальные условия также будут выполняться, если же выполнено любое из условий 1, 3, 4, то будут выполнены и другие из этих условий (хотя IRR проекта может и не существовать).[Головань].

ОЦЕНКА ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА

Другие статьи

Основные экономические показатели функционирования транспортного хозяйства (по видам транспорта)

Актуальность темы работы следует из того, что транспорт - одна из наиболее

важных отраслей материального производства. Материальный характер транспортного

производства - это то общее, что объединяет транспорт с другими отраслями.

Продолжая производственный процесс всех отрас ...